新NISAが始まり、SNSやYouTubeでは「高配当株投資」が大人気です。 「寝ていても入金がある」「不労所得で生活費を賄う」…その甘い響きに惹かれる気持ちは痛いほど分かります。

しかし、当ブログのメインテーマである「資産の最大化(効率性)」という観点から言えば、資産形成期における高配当株投資は「ブレーキを踏みながらアクセルを踏む」ような非効率な行為です。

今回は、なぜインデックス投資(S&P500やオルカン)に比べて高配当株が不利なのか。感情論ではなく、数学とシステムの仕様からその理由を解説します。

配当金は「魔法のお金」ではない(配当落ちの真実)

まず、根本的な誤解を解きましょう。 「配当金=企業が儲けたおまけのお金をもらえる」と思っていませんか?

実は、配当が出ると、その分だけ確実に株価(基準価額)は下がります。 これを「配当落ち」と呼びます。

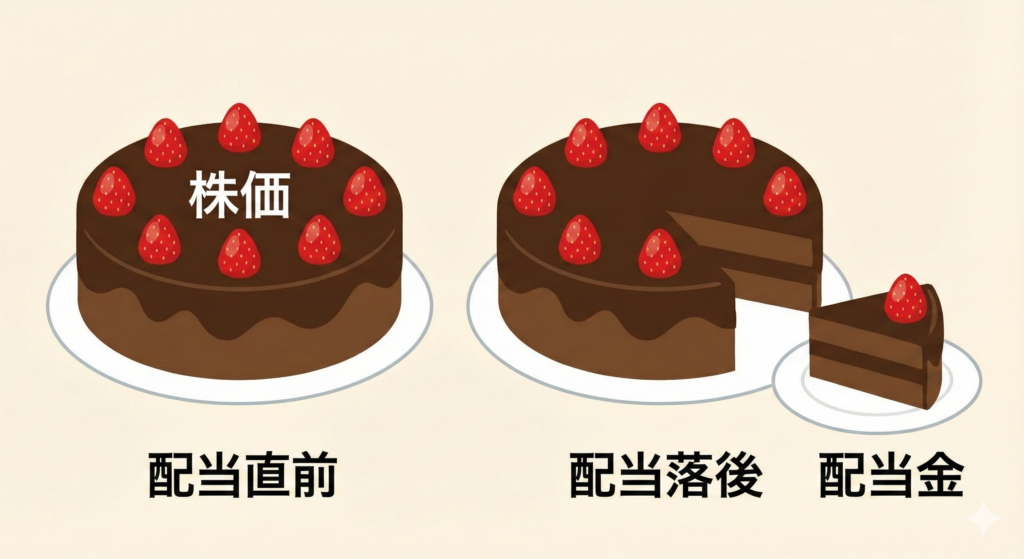

【図解】ホールケーキの法則

株価というホールケーキを想像してください。

- インデックス投資: ケーキを切らずに、工場(企業)の中で大きくし続ける。

- 高配当株投資: ケーキの一部を切り取って、皿(あなたの手元)に出す。

切り取った分、元のケーキ(株価)は小さくなります。 つまり、配当を受け取る行為は、「自分の資産を強制的に切り崩して現金化させられている」のと本質的には変わりません。

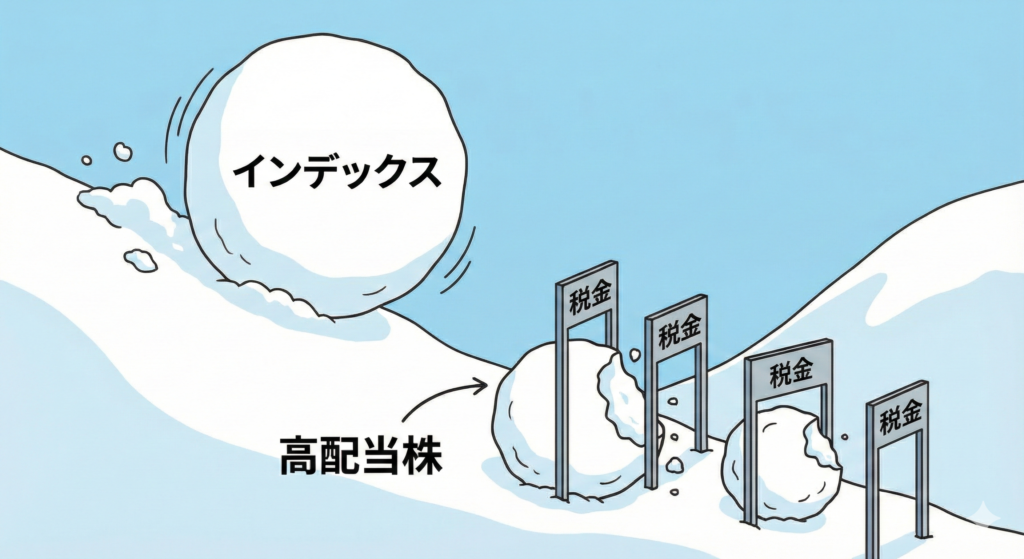

複利効果を殺す「20%の税金」の壁

「でも、もらった配当を再投資すれば複利効果はあるでしょ?」 そう思うかもしれませんが、ここに「税金」という大きな壁が立ちはだかります。

配当金を受け取るたびに、日本では約20%の税金が天引きされます。(※NISA枠外や、米国株の現地課税などを考慮すると、完全な非課税での再投資はハードルが高いのが現実です)

20年後の資産差シミュレーション

元本100万円を年利7%で20年間運用した場合の差を見てみましょう。

- インデックス(配当なし・内部再投資): 税金を払わず、利益まるごとが複利で回る。

- 高配当株(配当受取・再投資): 配当を受け取るたびに税金が引かれ、残りカスを再投資する。

【結果:20年後の資産額】

- インデックス: 387万円

- 高配当株: 327万円 (※高配当は配当4%受取時に税金20%減と仮定)

[ここに前回作成したシミュレーションのグラフ画像を挿入]

たった100万円の元本でも、20年で60万円もの差がつきます。これが元本1,000万円なら600万円の差です。 これが「タックス・ドラッグ(税金の引きずり抵抗)」の恐ろしさです。

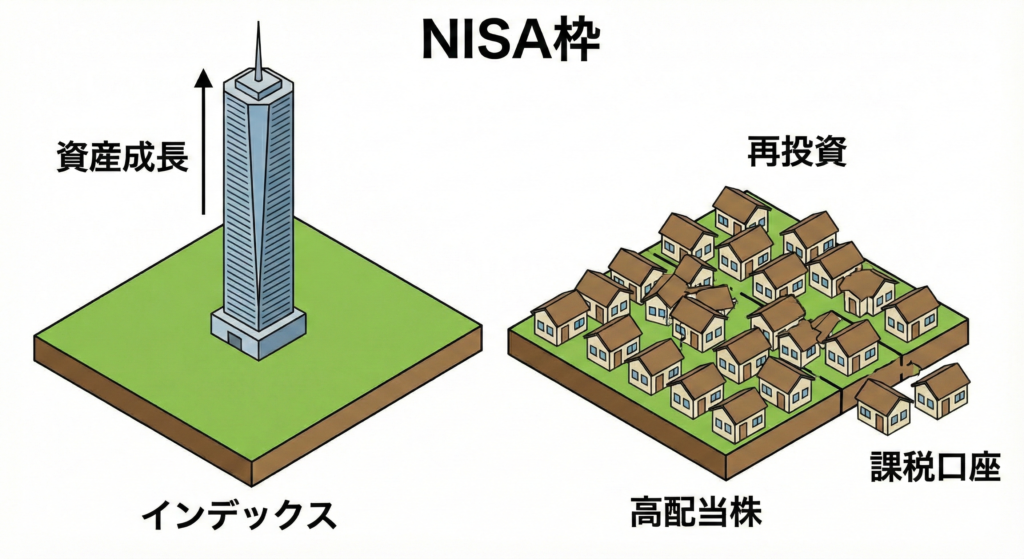

NISAの「生涯投資枠」を食いつぶす致命的な仕様

実は税金以上に厄介なのが、新NISAの「1,800万円」という枠の問題です。制度の仕組みを冷静に見れば、この「構造的な落とし穴」に気づくはずです。

「マンション」と「平屋」で考える

- インデックス投信(内部再投資)=「高層マンション」 ファンド内で勝手に再投資が行われ、基準価額(1単位あたりの値段)が上がります。 私たちの保有口数は変わらないため、NISAの枠(1,800万円)を追加で消費することなく、資産価値だけを無限に高められます。 1,800坪の土地に、100階建てのビルを建てるイメージです。

- 高配当株(手動再投資)=「平屋の増築」 配当金が一度「現金」として手元に来ます。これを再投資するには、「新しく買い注文」を出さなければなりません。 買うということは、当然「NISAの残り枠」を消費します。 配当が出るたびに横へ横へと平屋を増築し、すぐに1,800坪の土地(枠)が埋まってしまいます。

枠が埋まったらどうするか? 課税口座(税金20%の世界)にはみ出すしかありません。 「限られた非課税枠を最大限活かす」という攻略法において、高配当株の再投資は構造的に不利なのです。

月3万円を得るためのハードルが高すぎる

資金効率の話もしておきましょう。 「月3万円のお小遣いが欲しい」という動機で始める人が多いですが、そのために必要な元本をご存知でしょうか?

- 目標:手取り月3万円(年36万円)

- 配当利回り:4%(高配当)

- 税金:約20%

計算式:36万円 ÷ 0.8 ÷ 0.04 = 1,125万円

月々たった3万円を得るために、1,000万円以上の元本が必要です。 投資初期の段階で、わずか数千円の配当(ランチ1回分)を得るために、上記の「税金の損」や「NISA枠の浪費」を受け入れるのは、果たして合理的と言えるでしょうか?

結論:取り崩しが怖い? それでも「インデックス一本」が正解な理由

「資産形成期はインデックスで、老後は高配当株に買い替えようかな」と考えている人もいるかもしれません。 しかし、その「乗り換え(スイッチ)」すらも、合理的に考えれば不要、むしろ損です。

乗り換えは「資産を減らす」行為

積み上げたインデックス投信を売却して高配当株を買い直す場合、その瞬間に含み益に対して約20%の税金がかかります(NISA枠外や枠を超えた資産の場合)。 数十年かけて育てた資産の一部を、乗り換えるという行為だけで国に没収されるのです。これでは本末転倒です。

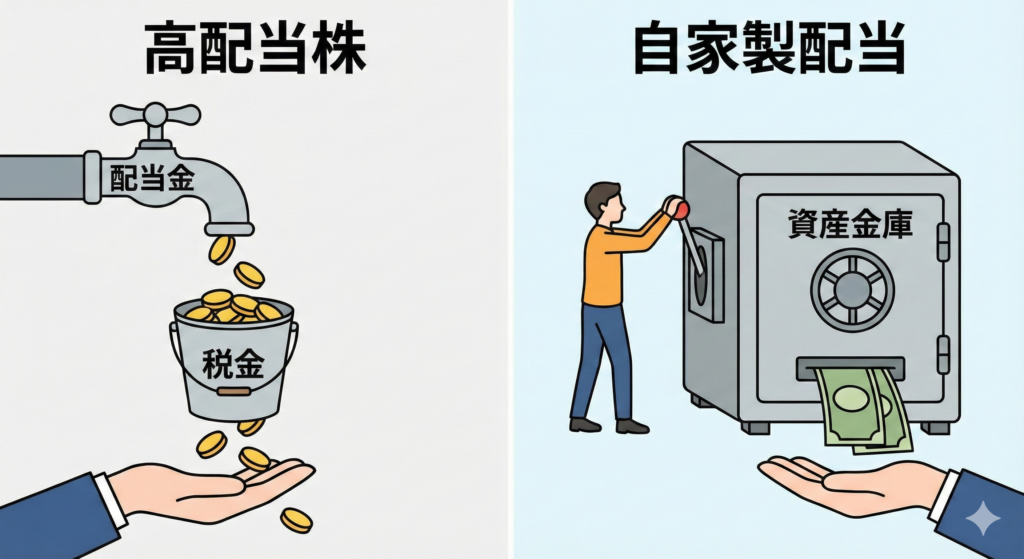

正解は「必要な分だけ自分で売る」こと

配当金が欲しいなら、その金額分だけインデックス投信を売却(取り崩し)すればいいだけです。これを「自家製配当」と呼びます。

- 高配当株: 欲しくなくても勝手に配当が出て、税金が引かれる。

- インデックス売却: お金が必要な時だけ、必要な額を売れる。税金もコントロールしやすい。

「資産を切り崩すと、保有口数が減っていつか無くなるのでは?」と不安に思うかもしれません。 しかし、S&P500やオルカンの平均的な成長率(年利5〜7%)の範囲内で取り崩すなら、資産総額は減るどころか、取り崩してもなお増え続ける可能性が高いことが過去のデータから分かっています(いわゆる「4%ルール」の理論)。

まとめ

- 資産形成期: S&P500やオルカンで、税金を繰り延べて最速で増やす。

- 資産活用期: 乗り換えなどはせず、そのまま運用を続けながら、必要な分だけ淡々と取り崩して使う。

「配当金」という言葉の響きに惑わされず、「トータルリターン(資産の総額)」だけを見る。 それが、感情に流されない合理的な投資家の最終結論です。

コメント