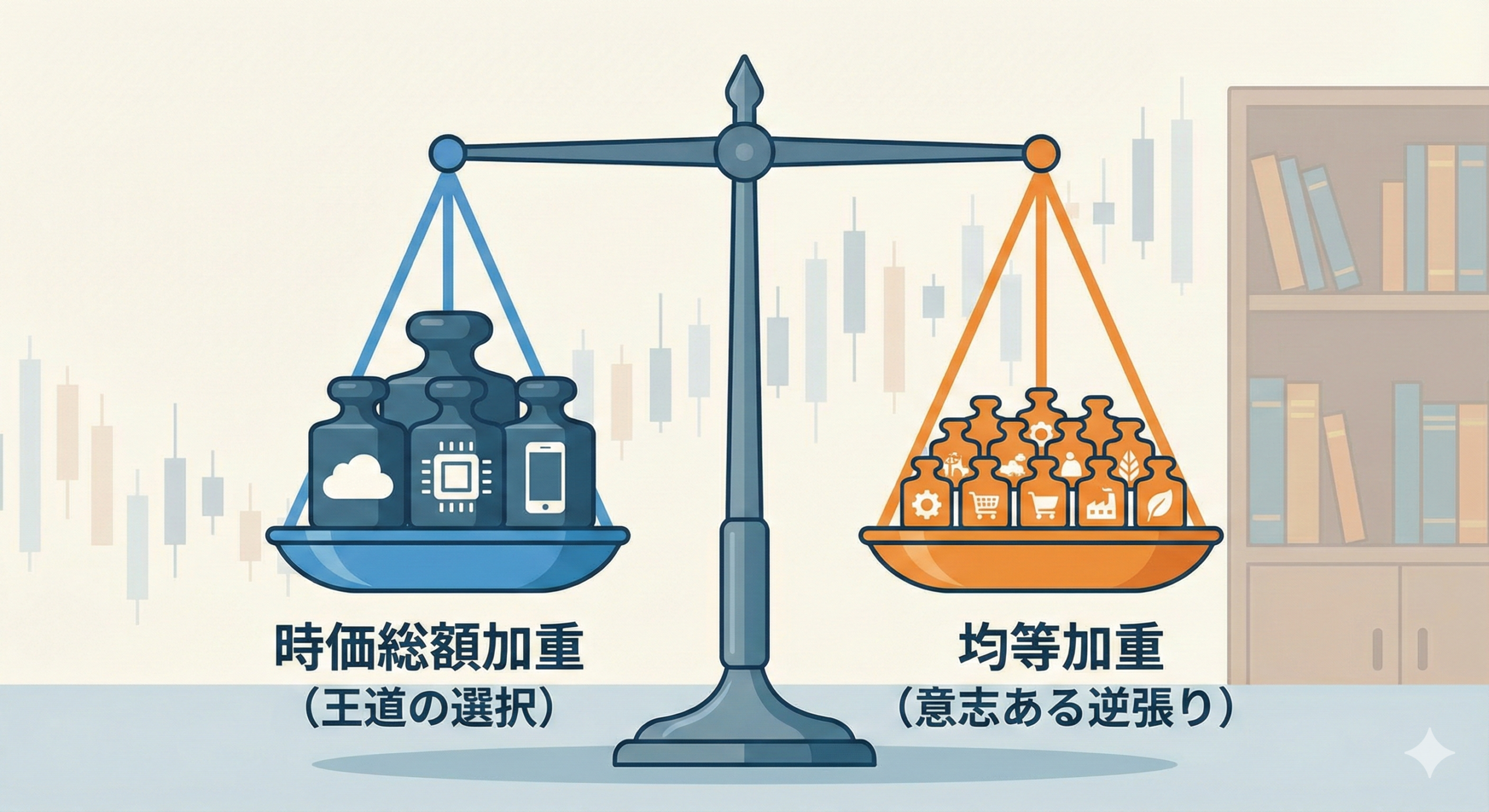

〜時価総額加重と均等加重、どちらが合理的か?〜

結論:基本は「時価総額加重」が合理的。均等加重は「特殊なスパイス」

投資信託やETFを選ぶとき、パンフレットや目論見書(もくろみしょ)に「時価総額加重平均(じかそうがくかじゅうへいきん)」という難しい漢字が並んでいて、少し身構えてしまったことはありませんか?

「S&P500」や「オルカン(全世界株式)」といった人気のインデックスファンドは、実はほとんどがこの方式を採用しています。

まず結論からお伝えします。 長期的な資産形成の「土台(コア)」として選ぶなら、王道の「時価総額加重」が最も合理的で、失敗の少ない選択です。

一方、最近話題になることがある「均等加重」は、ある特別な意図を持って選ぶべき「スパイス(味付け)」のような存在です。どちらが良い・悪いではなく、そもそも「役割」が違うのです。

なぜ「時価総額加重」が王道なのか?

時価総額加重平均とは、簡単に言えば「人気投票の結果をそのまま投資比率にする」という方法です。

- 時価総額(企業の価値)が大きい会社(例:アップル、マイクロソフト、エヌビディア)には、お金をたくさん配分する。

- まだ小さい会社には、少しだけ配分する。

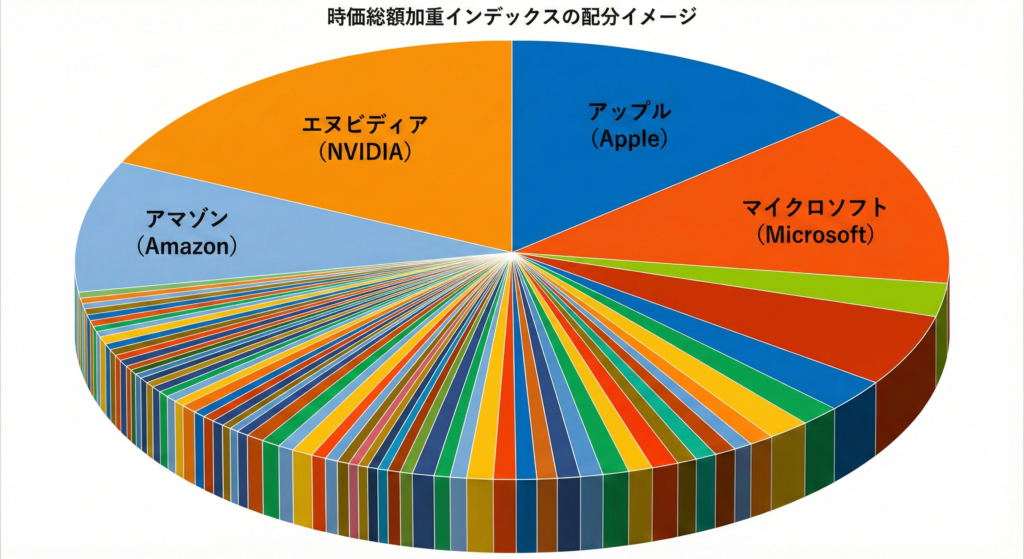

以下の図は、S&P500のような時価総額加重指数のイメージです(2026年初頭時点の状況を反映)。ごく一部の巨大企業が大きな割合を占め、残りの大多数の企業は小さな割合で構成されていることがわかります。

こうすることで、私たちは「市場全体の今の評価」をそのまま自分の財布の中に再現できます。世界中の投資家が「この企業は価値がある」と判断した結果に、素直に乗っかることができる。これが、多くの人にとって最も無理のない、自然な投資スタイルになる理由です。

「均等加重」は、意志のある「逆張り」

対して、均等加重は、企業の大きさに関係なく「全員に同じ金額を渡す」というルールです。

比如、「巨大なアップルも、まだ中堅の企業も、同じ1万円ずつ買う」といったイメージです。これは一見平等に見えますが、実は「市場の評価(時価総額)をあえて無視する」という、かなり攻めた戦略でもあります。

「今はまだ小さい企業が、将来大化けするかもしれない」 「巨大企業はこれ以上成長しないかもしれない」

そうした独自の考え(ある種の逆張り)をポートフォリオに反映させたい場合にのみ、この均等加重は選択肢に入ります。あくまで「あえて選ぶもの」であり、初心者が最初に手に取るべき「基本の型」とは少し異なります。

自分への問いかけ

「私は、市場全体の成長の波に素直に乗りたいですか? それとも、自分の判断で市場に『ひと工夫』加えたいと考えていますか?」

時価総額加重が「王道」とされる3つの合理的理由

「S&P500」や「全世界株式(オルカン)」が、なぜこれほどまでに多くの投資家に支持されているのでしょうか。 それは単に有名だからではありません。「時価総額加重」という仕組み自体が、投資における最も効率的な発明の一つだからです。

その理由は大きく分けて3つあります。

① 市場の「総意」をそのまま買う安心感

時価総額(株価 × 発行済み株式数)とは、世界中の投資家が「この企業にはこれだけの価値がある」と判断した『成績表』のようなものです。

時価総額加重平均では、この成績表に従って、自動的に投資配分が決まります。

- 成績が良い(時価総額が大きい)企業: ポートフォリオの大部分を任せる。

- まだこれからの企業: 少しだけ保有する。

これは、「自分の主観」を挟まず、世界中の何億人もの投資家の「集合知(しゅうごうち)」に乗っかることを意味します。 プロですら将来を予測するのは困難です。だからこそ、「今の市場の答え」に素直に従うこの方法は、非常に理にかなった謙虚な戦略と言えます。

② 圧倒的な「低コスト」

投資のリターンを確実にかじり取るのは「コスト(手数料や税金)」です。実は、時価総額加重は最もコストがかかりにくい仕組みでもあります。

なぜなら、「何もしなくていいから」です。

例えば、ある企業の株価が2倍になったとします。

- 時価総額加重の場合: ポートフォリオの中でのその企業の割合も自然に2倍になります。売買する必要はありません。 そのまま持ち続ければいいだけです。

余計な売買(リバランス)が発生しないため、売買手数料もかからず、税金の支払いも先送りできます。この「取引の少なさ」が、長期的にはリターンの押し上げに貢献します。

③ 勝手に企業が入れ替わる「新陳代謝」

これが最大のメリットかもしれません。時価総額加重のインデックスは、「自動メンテナンス機能」を持っています。

- 成長する企業: 株価が上がり、自動的にポートフォリオ内での存在感が増します(買い増し不要)。

- 衰退する企業: 株価が下がり、自動的に存在感が消えていきます(損切り不要)。

かつて市場の王様だった企業が没落しても、代わりに新しいスター企業が、勝手に主役の座に躍り出ます。私たちはただ持っているだけで、時代の勝者を常にポートフォリオのど真ん中に据え続けることができるのです。

自分への問いかけ

「膨大な数のプロが『市場に勝とう』と試行錯誤してもなお、届かないことが多いこのシンプルな仕組みを、あえて否定するだけの根拠が自分にはあるでしょうか?」

均等加重の正体は、システムによる「強制的な逆張り」

「均等加重(きんとうかじゅう)」とは、文字通り「すべての銘柄に、同じ金額を投資する」手法です。

例えば、構成銘柄が10社あれば、資産の10%ずつを機械的に割り振ります。時価総額3兆ドルを超えるアップルも、もっと規模の小さな企業も、投資額は全く同じ「1」として扱います。

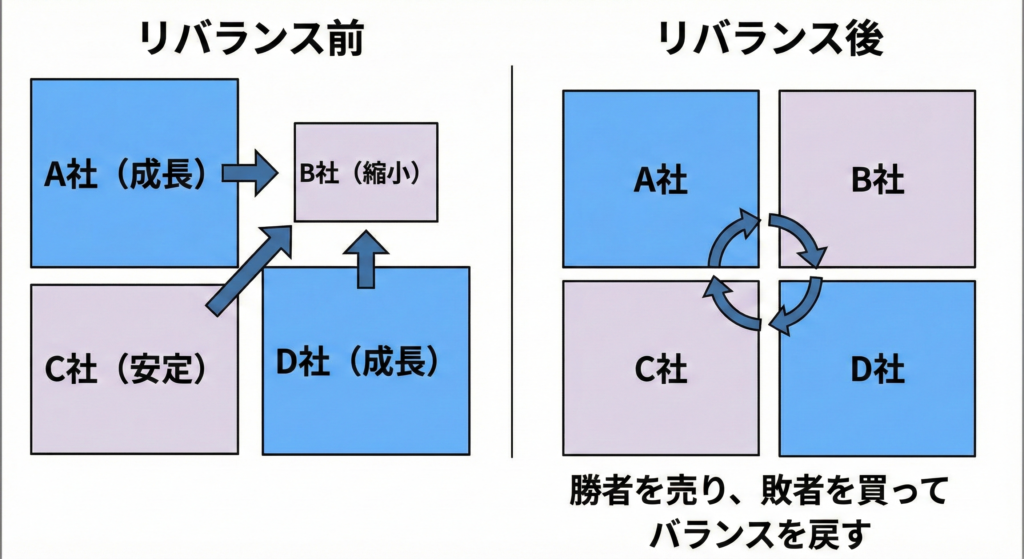

これの何が特殊なのでしょうか? それは、この比率を維持するために行われる「リバランス(資産配分の調整)」という作業に秘密があります。

「勝者を売り、敗者を買う」メカニズム

均等加重のポートフォリオを運用し始めると、当然、株価の変動によって当初の「均等」なバランスが崩れてきます。

- A社(好調): 株価が上がり、配分が増えすぎる。

- B社(不調): 株価が下がり、配分が減ってしまう。

「均等」な状態に戻すためには、定期的に以下の取引を行わなければなりません。

- 値上がりしたA社を一部「売る」(利益確定)

- 値下がりしたB社を「買い増す」(ナンピン買い)

このプロセスを視覚化したのが下の図です。システムが強制的に「逆張り」を行っている様子がわかります。

人間の感情に逆らうシステム

通常、私たちは「株価がぐんぐん上がっている人気銘柄」をもっと買いたくなりますし、「株価が下がり続けている不人気銘柄」は怖くて売りたくなります(順張り)。

しかし、均等加重システムは人間の感情を無視して、その逆を淡々と実行します。 「上がりすぎた銘柄は割高だから売り、下がった銘柄は割安だから拾う」という規律を、強制的に守らせるのです。

メリットと背中合わせの「痛み」

この「強制的な逆張り」には、明確なメリットとデメリット(痛み)があります。

- メリット: 特定の巨大企業がバブルのように膨らんで弾けたとき、その被害を最小限に抑えられます。また、市場に見過ごされている「割安な銘柄」や「小型株」の上昇チャンスを逃さず拾うことができます。

- デメリット(痛み): 「落ちるナイフをつかむ」リスクがあります。株価が下がっている企業には、それなりの「悪い理由(業績悪化など)」がある場合が多いですが、均等加重はその事情を考慮せず、機械的に買い向かいます。

また、頻繁に「売って、買う」という調整を行うため、放置で済む時価総額加重に比べて売買コスト(回転率)が高くなりやすいという弱点もあります。

自分への問いかけ

「絶好調な株を売り、不調な株をあえて買い増すという『逆張り』の痛みに、あなたは淡々と耐えられますか?」

【比較】なぜ「FANG+」などの尖った指数は均等加重なのか?

最近、日本の投資信託でも人気を集めている「FANG+指数」。 Google、Apple、Meta、Amazon、Microsoft、NVIDIAといった超巨大ハイテク企業を含む、わずか10銘柄だけで構成されています。

この指数の大きな特徴は、「10銘柄をすべて10%ずつ、均等に持つ」(均等加重)というルールです。

時価総額加重が「王道」であるにもかかわらず、なぜ彼らはあえて均等加重を選んだのでしょうか? そこには、指数を設計した人たちの明確な「意図」があります。

理由:特定の「ガリバー」に支配させないため

もし、FANG+の10銘柄を「時価総額加重」で持ったらどうなるでしょうか?

AppleやMicrosoft、NVIDIAといった時価総額が飛び抜けて大きい2〜3社だけで、ポートフォリオの半分以上を占めてしまう可能性があります。 そうなると、他の銘柄がいくら急成長しても、全体への影響は微々たるものになってしまいます。

FANG+の設計思想は、「選りすぐりのエリート10社全員に、主役としてのチャンスを与えること」です。

- 時価総額加重なら: 王者が市場を支配する「帝国」。

- 均等加重(FANG+)なら: 全員がエースストライカーの「オールスターチーム」。

「一番大きい会社」だけでなく、「一番勢いのある会社(たとえ規模が少し小さくても)」の爆発力を逃さず捉えるために、あえて均等加重という「管理されたバランス」を採用しているのです。

誤解してはいけない「リスク」の所在

しかし、これは「市場全体(インデックス)」への投資とは全く別物であると理解する必要があります。

S&P500などが「市場の平均点」を取りに行くものだとすれば、FANG+などの均等加重型テーマ指数は、「特定のセクター(この場合はハイテク)に一点突破を仕掛けるための『武器』」です。

均等加重であるため、株価の変動が激しい銘柄の影響もモロに受けます。その結果、値動きはS&P500よりもはるかに荒くなります。 「儲かりそうだから」という理由だけで選ぶのではなく、「リスクが高いことを承知の上で、リターンを追求するための『スパイス』」として割り切る姿勢が必要です。

自分への問いかけ

「私が今検討している商品は、資産を守り育てるための『土台』ですか? それとも、刺激とリターンを加えるための『スパイス』ですか?」

データで検証:リターンは「切り取る期間」で変わり、リスクは「明確な差」が出る

ここまでは理論を解説してきましたが、ここからは「冷徹な数字(ファクト)」を見ていきましょう。 S&P500の「時価総額加重(SPY)」と「均等加重(RSP)」を、過去のデータ(約20年間)で比較検証します。

ここで最も重要なのは、「どちらが勝ったか」だけを見ることではありません。「いつ、どの程度の痛みを伴ったか」を知ることです。

1. リターン:勝者は「時代」によってコロコロ変わる

投資の世界には「バックテストの罠」という言葉があります。過去の好成績は、将来を何ひとつ約束しません。実際、切り取る期間によって勝者は簡単に入れ替わります。

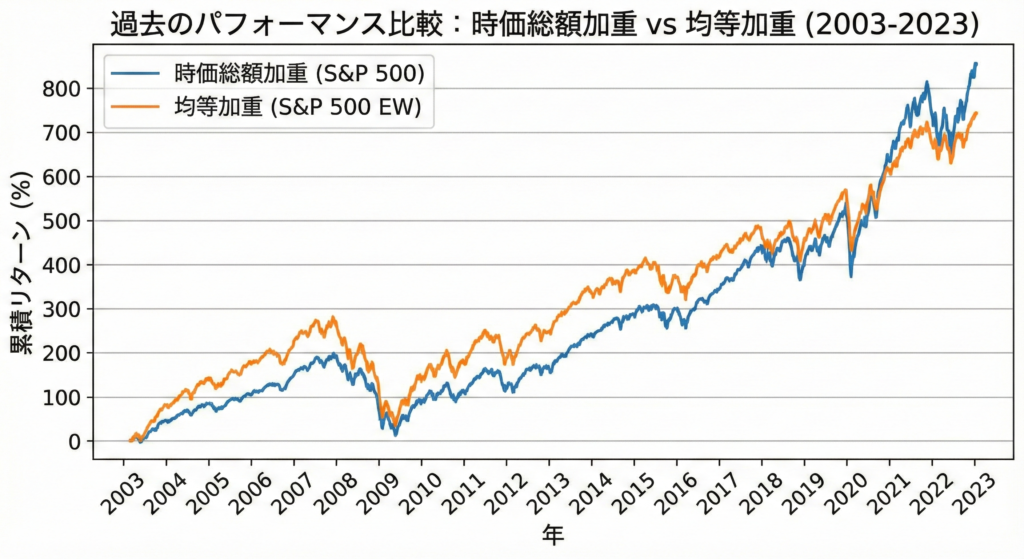

以下のグラフは、S&P500の時価総額加重と均等加重の過去20年のパフォーマンス比較です。

- 2003年〜2010年代半ばまで: オレンジ色の線(均等加重)が青い線(時価総額加重)を上回っています。これは、中小型株が元気に成長した時期で、「小型株効果」と「逆張り効果」が機能したためです。

- 2010年代後半以降: 青い線が猛追し、逆転しています。これは、GAFAM(現在はマグニフィセント・セブン)と呼ばれる巨大テック企業の株価が爆発的に上昇し、それらを多く含む時価総額加重が有利になったためです。

結論: 「均等加重の方が儲かる」というデータもあれば、「時価総額加重の方が優秀」というデータもあります。それは「あなたが投資する未来が、どちらの時代になるか」次第であり、誰にも予測はできません。

2. リスク:こちらは明確な「数値の差」がある

リターンは水物ですが、リスク(値動きの激しさ)には構造的な「明確な傾向」があります。 ここはシビアな数値を見ておきましょう。

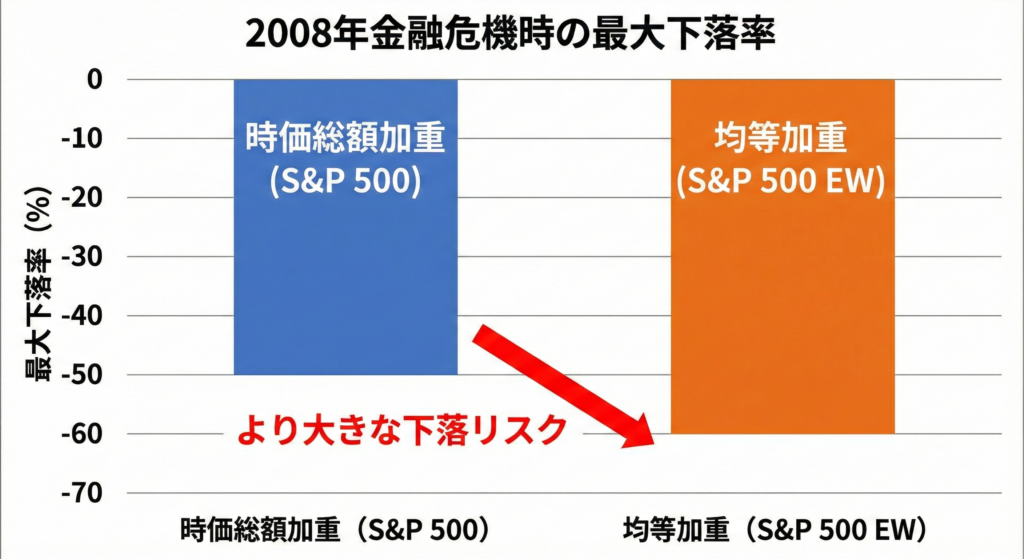

特に注目すべきは、暴落時の「最大下落率(最大ドローダウン)」です。下のグラフは、2008年のリーマンショック時における両者の最大下落率を比較したものです。

ご覧の通り、オレンジ色の均等加重の方が、青色の時価総額加重よりも深く下落しています(約10%の差)。

なぜ、均等加重のリスク数値が高いのか?

理由はシンプルです。 時価総額加重は、財務基盤が鉄壁な「超巨大企業」に守られています。一方、均等加重は、景気後退に弱い「中小型株」も巨大企業と同じ比率で持つため、不況の波をモロに被る(かぶる)からです。

数値検証の結論

リターンに関しては「その時々の運(相場環境)」に左右されますが、リスクに関しては「均等加重の方が確実に荒れやすく、暴落時の谷も深い」というエビデンスがあります。

もし均等加重を選ぶなら、この「プラス10%の暴落の深さ」に耐える覚悟が必要です。「理論上リターンが高いから」という理由だけで選ぶと、暴落時に心が折れてしまうのはこのためです。

自分への問いかけ

「『過去のリターン』という不確実な数字に期待するあまり、『リスクが高い』という確実なデータから目を背けていませんか?」

まとめ:納得感のあるインデックス選びのために

最後までお読みいただき、ありがとうございます。 今回は「時価総額加重」と「均等加重」という、少しマニアックですが、投資の成否を分ける本質的なテーマについて深掘りしました。

最後に、改めて要点を整理します。

迷ったら「時価総額加重」が正解

これから資産形成を続ける中で、様々な「新しい戦略」や「過去のリターンが凄い指数」が目の前に現れるでしょう。 しかし、基本はS&P500や全世界株式(オルカン)などの「時価総額加重」を選んでおけば間違いありません。

- 市場の総意に従う謙虚さ

- 手間とコストを極限まで削ぐ合理性

- 勝者が勝手に育つ新陳代謝

この3つが揃ったシステムは、やはり現代の投資における「発明」です。この「何もしない凄さ」を信じることが、長期投資を成功させる一番の近道です。

均等加重は「劇薬」と心得て使う

もし、FANG+や均等加重型のETFを選ぶのであれば、それは「インデックス投資」というよりも、「システムを使ったアクティブな逆張り投資」をしているのだと自覚してください。

- 「リターンが高いから」ではなく、

- 「リスクが高いことを理解し、あえて逆張りの痛みを引き受ける覚悟があるから」

そう言えるのであれば、均等加重はあなたの資産形成を加速させる強力な「スパイス」になるはずです。しかし、あくまでポートフォリオの一部(サテライト枠)に留めるのが、大怪我を避ける賢い付き合い方でしょう。

投資で最も大切なのは「納得感」

どの指数を選ぶにせよ、一番のリスクは「自分が何に投資しているかよく分かっていないこと」です。仕組みさえ理解していれば、暴落が来ても「ああ、これは想定していた『逆張りの痛み』だな」と冷静に対処できます。

この記事が、あなたのポートフォリオ選びの「納得感」に繋がることを願っています。

自分への問いかけ

「今、自分が保有している(あるいは買おうとしている)その銘柄が、『なぜその形をしているのか』を、自分の言葉で説明できるようになりましたか?」

コメント